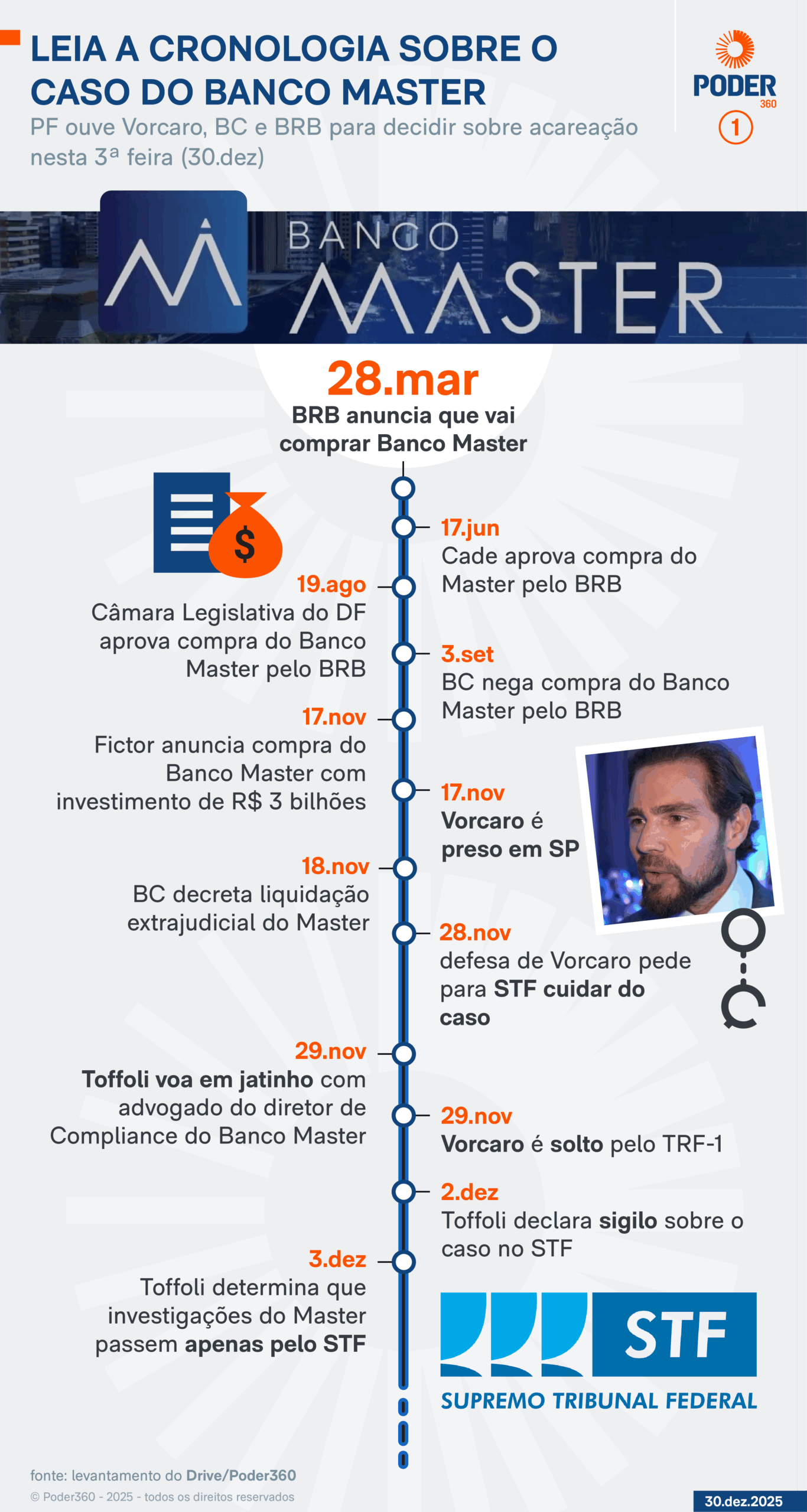

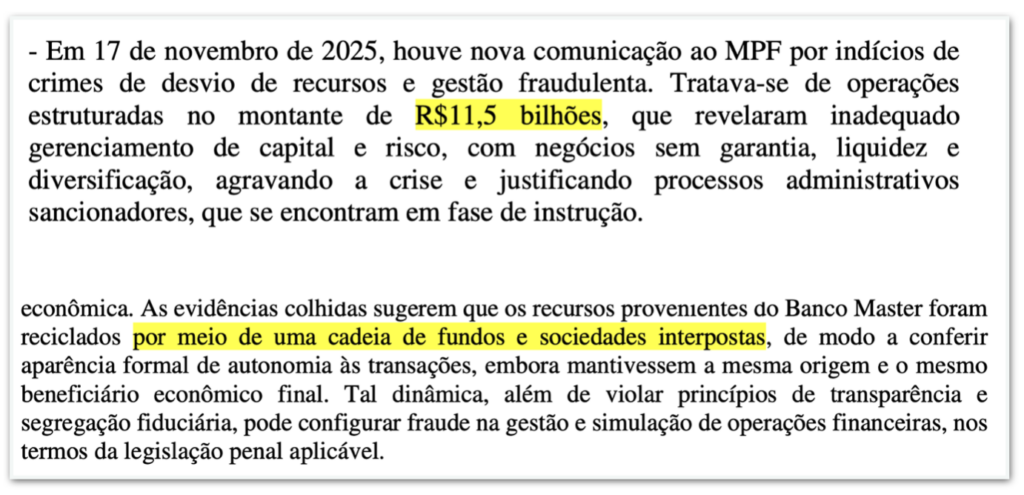

O BC (Banco Central) disse ao TCU (Tribunal de Contas da União) que buscou uma “solução de menor custo para a sociedade” no caso do Banco Master, mas que acionou o MPF (Ministério Público Federal), em 17 de novembro, por “indícios de crimes de desvio de recursos e gestão fraudulenta”.

A autoridade monetária declarou à Corte de Contas que operações estruturadas de R$ 11,5 bilhões tinham inadequado gerenciamento de capital e risco, com negócios sem garantia, liquidez e diversificação.

Uma reunião foi marcada para 17 de novembro, de 13h30 às 14h10, para que houvesse o esclarecimento do Banco Master à autoridade monetária. O encontro teve a presença do controlador do conglomerado Master, Daniel Vorcaro, do diretor de Fiscalização, Ailton de Aquino Santos, do chefe do Departamento de Supervisão Bancária, Belline Santana, e do chefe-adjunto do Departamento de Supervisão Bancária, Paulo Sérgio Neves de Souza.

Vorcaro limitou-se a dizer que as iniciativas teriam como objetivo mitigar a situação de aguda crise de liquidez. Os recursos provenientes do Master foram reciclados por meio de uma cadeia de fundos e sociedades interpostas para simular regularidade, embora mantivessem a origem e o mesmo beneficiário econômico final.

“Tal dinâmica, além de violar princípios de transparência e segregação fiduciária, pode configurar fraude na gestão e simulações de operações financeiras, nos termos da legislação penal aplicável”, declarou o BC em documento enviado ao TCU (Tribunal de Constas da União) para justificar a liquidação extrajudicial e dar esclarecimentos sobre “indícios de falhas na supervisão”.

Leia mais:

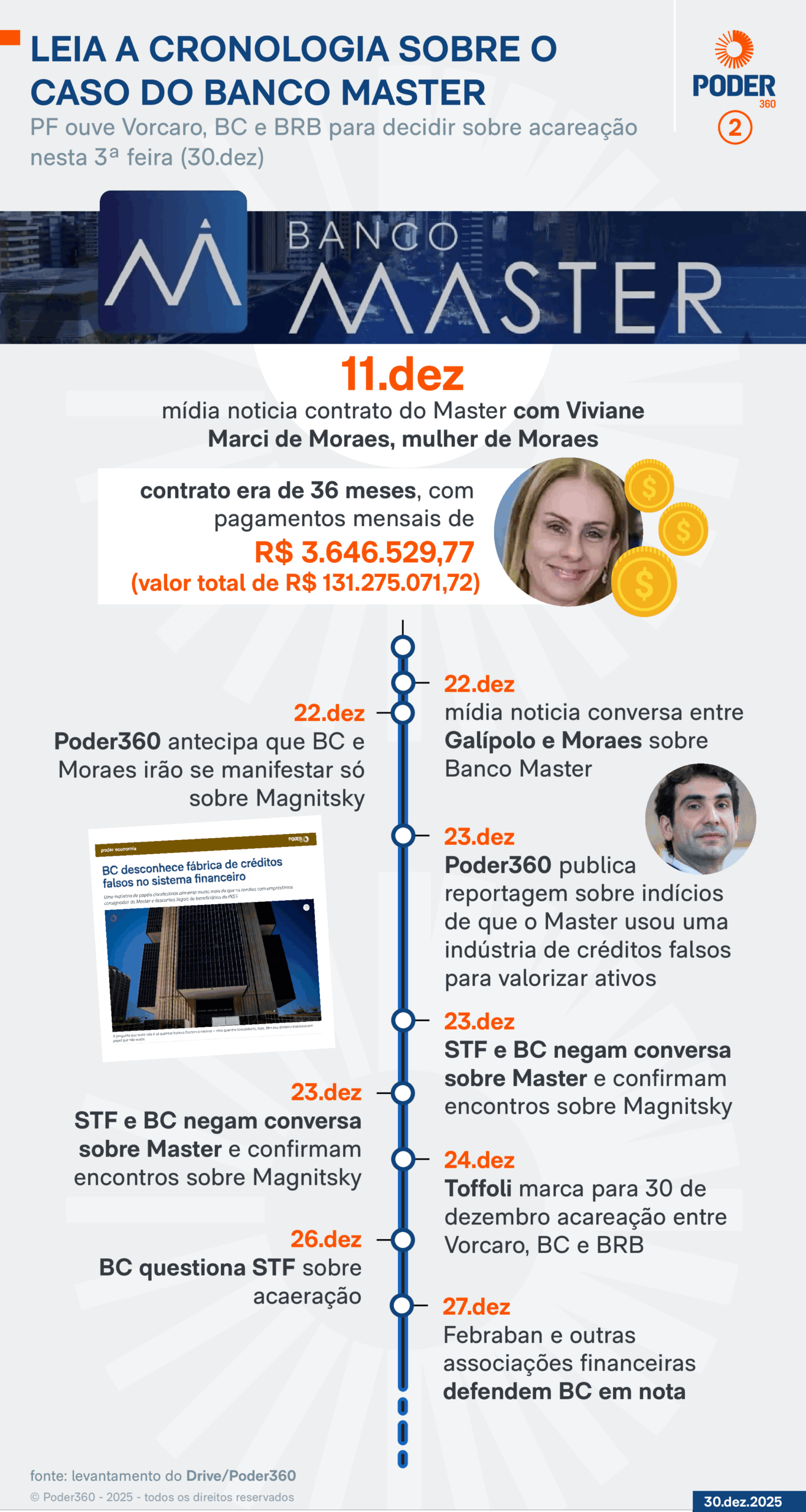

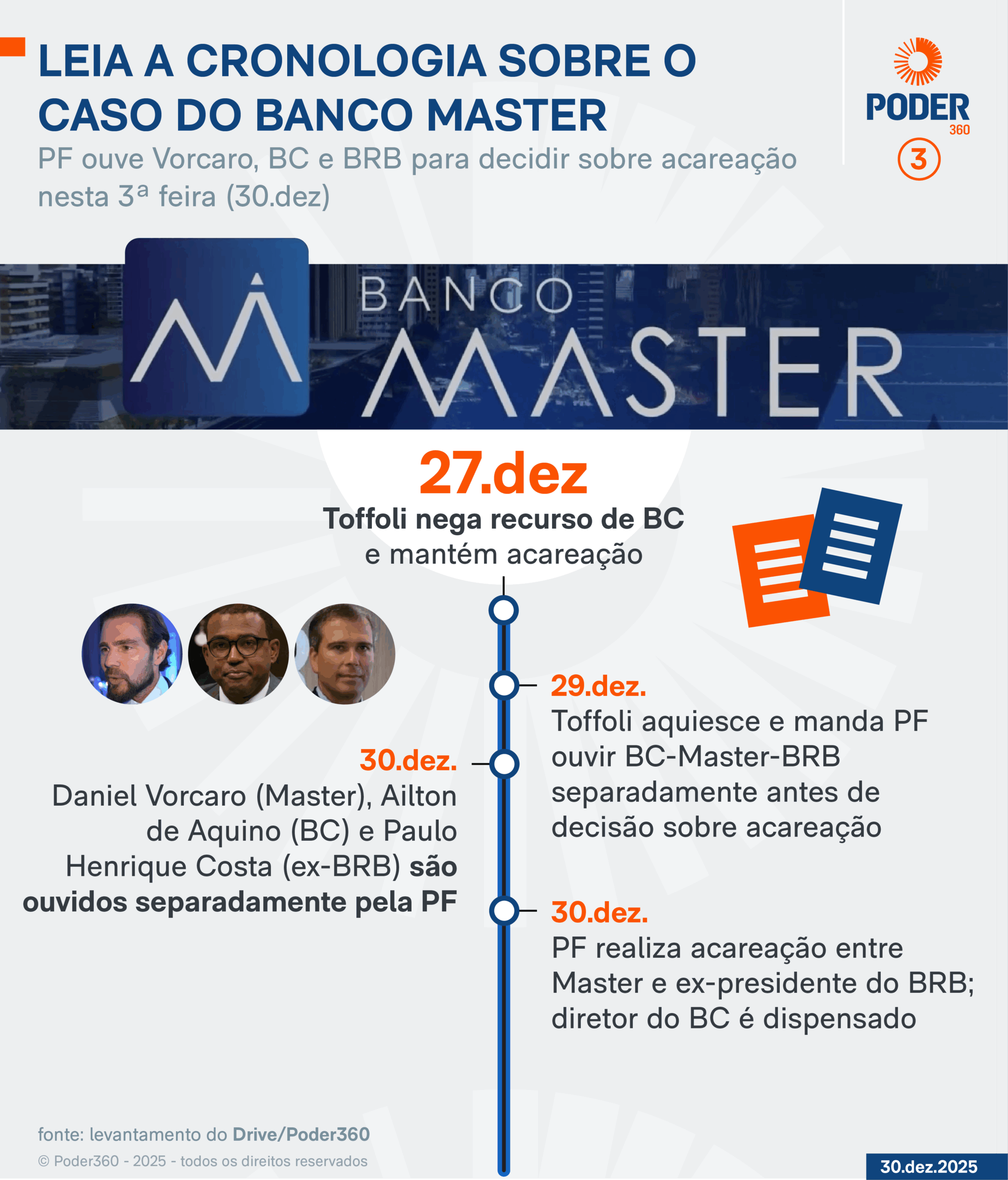

- Leia a cronologia sobre o caso do Banco Master

- Saiba o que é conhecido do contrato entre mulher de Moraes e Master

- Acareação poupa BC e empareda Vorcaro e ex-presidente do BRB

Em 25 de novembro, o BC acionou novamente o MPF por realizar operação “simulada ou sem lastro” e pelo emprego de artifícios destinados a criar aparência de legalidade para operações desprovidas de substância econômica.

Em nota técnica enviada ao TCU em 29 de dezembro, o Banco Central disse que o Master tinha uma “profunda e crônica crise de liquidez” que teve por efeito o comprometimento de sua situação econômica e financeira e de sua capacidade para satisfazer seus compromissos.

A autoridade monetária afirmou que houve um “grave e reiterado descumprimento de normas” em particular quanto à manutenção dos níveis regulamentares de recolhimentos compulsórios, ao gerenciamento dos riscos de liquidez e de crédito, e à prática de ilícitos graves no âmbito de operações de cessão de ativos a terceiros.

O Banco Central declarou à Corte de Costa que buscou a solução de “menor custo” para a sociedade, com uma “solução negociada de mercado ou de saída organizada”.

O Banco Central disse que o conglomerado comandado por Daniel Vorcaro atingiu 11 milhões de clientes em 2025 depois de “forte crescimento”, sendo 5,3 milhões do Banco Master e 5,8 milhões da Will Financeira S.A. Crédito, Financiamento e Investimento (Will Financeira).

A expansão do negócio decorreu de aportes de capital e de captação de longo prazo intermediadas por plataformas de investimento, com cobertura do FGC (Fundo Garantidor de Créditos).

A supervisão do BC “intensificou-se” em função do modelo de negócios “atípico e complexo” do conglomerado. A autoridade monetária afirmou que houve operações estruturadas, via crédito direto ou por interposição de fundo de investimentos, e aquisições de direito creditórios decorrentes de ações judiciais contra o Poder Público.

O Banco Central disse que, com as negociações com o BRB (Banco de Brasília), foram identificadas “sérias irregularidades em carteiras de crédito” ao banco cedidas pelo Master. O conglomerado teria se utilizado de artifícios contábeis com o objetivo de ocultar a real situação financeira.

A empresa que está em liquidação extrajudicial tem ativos problemáticos sem liquidez com potencial de redução em R$ 20 bilhões o patrimônio.

Leia o que o BC citou de irregularidades:

- atraso na entrega de documentos regulamentares e contábeis de todas as entidades do conglomerado, exceto a Will Financeira;

- esgotamento de carteira de crédito geradoras de fluxo de caixa, sobrando somente ativos de longo prazo sem mercado com profundidade necessária;

- comprometimento da solvência por causa de ajustes contábeis obrigatórios decorrentes de ativos problemáticos sem liquidez;

- incapacidade de recompor o recolhimento de compulsório por causa de “condutas que extrapolaram os limites de boa prática bancária”;

- operações estruturadas com clientes da linha corporate que não deram fluxos financeiros relevantes;

- cessão de carteiras de crédito ao BRB com operações insubsistentes ou com ativos cuja existência “não poderia ser comprovada”.

O Master fazia grande volume de operações suspeitas e sem comprovação financeira, realizadas com despeito às regras norteadoras da “boa gestão”. Por isso, o Banco Central acionou o Ministério Público Federal.

Em 3 de setembro, o Banco Central comunicou ao Master que indeferiu o pedido de compra pelo BRB por não satisfazer o requisito de viabilidade econômico-financeira.

No dia seguinte, em 4 de setembro, Vorcaro assinou um termo no qual foi exigida a recomposição da liquidez da instituição em até 2 dias úteis. O prazo foi prorrogado para até 30 de setembro em razão de ingresso de recursos da venda da KOVR Participações (leia mais abaixo).

O conglomerado Master apresentou um plano de reequilíbrio para recompor os depósitos compulsórios atrasados e promover liquidação privada. Estava prevista a prorrogação da assistência financeira do FGC até dezembro de 2026.

1º SEMESTRE DE 2024

Uma resolução do CMN (Conselho Monetário Nacional) publicada em 21 de dezembro de 2023 (íntegra – PDF – 223 kB) alterou as condições em que bancos e outras instituições associadas ao FGC devem manter recursos em títulos públicos federais e os limites para emissão de depósito a prazo com garantia especial.

No 1º semestre de 2024, o Banco Central disse que o Master contava com a maior parte de seu funding em operações de longo prazo, o que limitava a expansão de caixa para o cumprimento das obrigações de curto prazo.

“O conglomerado sempre apresentou baixo estoque de ativos líquidos, em comparação com as saídas de caixa projetadas”, disse. Por isso, o Banco Central disse ter adotado providências para assegurar a liquidez em níveis suficientes e adequados.

O Banco Central afirmou que, no 2º semestre de 2024, houve frustração das captações institucionais previstas no plano de negócios. Era estimada uma entrada de R$ 15 bilhões ao longo de 2024, com prazo de vencimento de até 10 anos. Só R$ 2 bilhões foram efetivamente captados.

O Banco Central disse que a frustração na captação não foi suficiente para a instituição interromper a contratação de operações estruturadas de longo prazo e reduzida liquidez, sem provocar fluxos financeiros relevantes.

Além disso, o Banco Central disse, sem dizer quando foi feita a verificação, que identificou a existência de irregularidades relacionadas a:

- insuficiência de capital porque o Master prestou “informações incorretas” ao BC;

- inexistência de ativos líquidos na composição de fundo de liquidez que dava amparo às operações estruturadas de longo prazo;

- descumprimento de normas de gerenciamento de risco de crédito, por depender de informações prestadas por terceiros.

“Evidenciou-se o inadequado gerenciamento de capital e de risco de crédito, com agravamento do risco de liquidez, por terem sido concedidos valores sem a adequada suficiência de funding”, disse o Banco Central.

O conglomerado de Vorcaro tinha dificuldades de captação de recursos de investidores institucionais. Mesmo depois de iniciar cessões de carteiras em conformidade com o plano de contingência implementado, a partir de novembro de 2024, o Master não conseguiu mais rolar a totalidade de suas obrigações vencidas obtidas pelas plataformas de investimentos.

“Seus dirigentes foram cientificados pelo Banco Central de que essa situação poderia dar azo à aplicação de medidas prudenciais preventivas”, disse o Banco Central

A autoridade monetária disse que o conglomerado adotou medidas para resolver a falta de liquidez a partir de novembro do ano passado:

- cessão de carteiras;

- interrupção da concessão de operações de crédito corporativo;

- busca de instituições financeiras interessadas em eventual reorganização societária, com alienação parcial ou total das entidades que compõem o conglomerado.

BANCO DE BRASÍLIA

O BRB teve relações comerciais com o Banco Master intensificadas com a realização de cessões de carteiras de crédito a partir de julho de 2024. Em março de 2025, o BRB formalizou interesse na aquisição de parte do capital da instituição. O banco tinha interesse em apenas parte dos ativos do Master.

O controlador do Master foi avisado, em 8 de abril, de que as ações dotadas até aquela data eram “insuficientes para mitigar o risco de liquidez do conglomerado”. O Banco Central disse ao TCU que a empresa era incapaz de atender às exigibilidades de recolhimento compulsório sobre depósitos a prazo estabelecidas na legislação.

O Banco Central declarou em 18 de abril de 2025 para o FGC que havia uma “situação especial que autorizava a adoção de medidas que visassem a assegurar a normalidade da economia pública”. O fundo anunciou em novembro de 2025 que arcará com R$ 41 bilhões com a liquidação extrajudicial. Em setembro de 2025, o FGC tinha patrimônio de R$ 160 bilhões, sendo que R$ 122 bilhões correspondiam a recursos líquidos em caixa para o exercício de sua atividade.

O FGC teria concordado em fornecer assistência financeira de liquidez de curto prazo a instituições do conglomerado prudencial. O acerto seria o desembolso para liquidação de instrumentos elegíveis para cobertura pelo fundo, dentro do limite de R$ 250 mil por titular, com vencimento dentro de 120 dias contados da assinatura, em 4 de maio.

As futuras captações do conglomerado deveriam ser limitadas à taxa de 100% do CDI (Certificado de Depósito Interbancário). O conglomerado do Master realizou captações garantidas pelo FGC de R$ 90,2 milhões até 1º de outubro de 2025. O fundo prestou assistência de liquidez de R$ 4,3 bilhões.

Leia abaixo a lista de medidas adotadas para capitalização da sociedade:

- venda de ativos pessoas de Vorcaro ao BTG Pactual: rendeu R$ 954 milhões em maio de 2025;

- alienação de ações da KOVR Participações: em julho de 2025, negociação foi autorizada pela Susep (Superintendência de Seguros Privados), o resultou no ingresso de R$ 418,6 milhões em setembro;

- transferência do controle societário do Banco Voiter S.A.: o Banco Central aprovou a transferência para que a instituição deixasse de integrar o conglomerado prudencial do Master;

- alienação do Itaminas Fundo de Investimento em Participações Multiestratégia: alienação de R$ 401 milhões em setembro, sendo R$ 151 milhões no fechamento da operação com efetivo ingresso no caixa do banco e o remanescente em 3 parcelas anuais.

O Banco Central indeferiu, em setembro, o pleito para transferência de controle societário do Letsbank (anterior Banco Bluebank S.A.) em consequência da não comprovação dos requisitos de origem dos recursos e capacidade econômica por parte do pretenso controlador.

AVISOS DO FGC

O jornal O Globo publicou que FGC teria enviado 38 comunicados ao Banco Central pedindo esclarecimentos sobre a situação do Master, com alertas sobre os riscos de liquidez, furos no balanço e outras questões que deveriam levar a uma ação mais contundente do órgão regulatório.

Em 18 de dezembro, o Banco Central respondeu o ministro do TCU Jhonatan de Jesus sobre os indícios de falhas na supervisão exercida pelo Banco Central. O assunto foi tratado por duas áreas da autoridade monetária:

- Difis (Diretoria de Fiscalização), do diretor Ailton de Aquino;

- Diorf (Diretoria de Organização do Sistema Financeiro e de Resolução), que era comandada pela ex-diretor Renato Dias De Brito Gomes. Atualmente, o diretor de Política Monetária, Nilton David, é responsável pela área.

O procurador-geral do Banco Central, Cristiano Cozer, disse, em 18 de dezembro, que o acesso às decisões e aos documentos que embasaram as ações relacionadas ao caso Master será liberado em “ambiente seguro, no âmbito do Banco Central, com observância estrita aos dispositivos legais que regem a matéria”.

A autoridade monetária disse que o acesso dos documentos deveria resguardar o controle de credenciais e perfis de acesso, o registro e a rastreabilidade das consultas, além de exigir consulta in loco ou em repositório eletrônico seguro sob assinatura de termo de confidencialidade, quando cabível.

O Banco Central disse que orientaria os técnicos dos TCU no acesso na consulta aos processos eletrônicos que fundamentaram as decisões.